Spenden von der Steuer absetzen

Freiwillige Geld- oder Sachleistungen, die ohne Gegenleistung getätigt werden, werden als Spenden bezeichnet. Leistungen, die durch eine Gegenleistung abgegolten werden, sind keine Spenden. Wer in Deutschland spendet, sollte wissen, dass er dafür unter gewissen Voraussetzungen die von ihm erbrachte Spenden, sei es in der Flüchtlingshilfe oder für andere mildtätige, gemeinnützige oder kirchliche Vereine, steuerlich absetzen kann.

Was der Steuerzahler wissen sollte

- Bis zu 20 Prozent Ihrer jährlichen Einkünfte, die an gemeinnützige Organisationen gespendet werden, können Sie als Sonderausgaben bei der Steuererklärung geltend machen.

- Lassen Sie sich für Ihre Spenden eine Spendenquittung geben. Sobald Sie mit Ihrer Spendensumme den Pauschbetrag von jährlich 36 Euro überschritten haben, wird diese als Sonderausgabe auf Ihr zu versteuerndes Jahreseinkommen angerechnet und mindert dieses.

- Quittungen für Spenden zu einer Höhe bis 100 Euro müssen Sie nicht unbedingt nachweisen, was Sie dennoch nicht daran hindern sollte, ausreichend Ihre Ausgaben zu dokumentieren. Eine vereinfachte Nachweispflicht gilt für Beträge bis 200 Euro.

- Sonderausgaben lassen sich bis zu einer Million Euro geltend machen, wenn Sie als Spende in das Vermögen einer Stiftung geflossen sind. Spenden für politische Parteien können bis zu 1.650 Euro abgesetzt werden.

- Sachspenden können ebenso geleistet werden. Zudem haben Sie die Möglichkeit ihren Zeitaufwand für ehrenamtliche Tätigkeiten als Spendenbeitrag abzusetzen.

- Sollten Sie unsicher sein, ob Ihre Spende in eine vertrauenswürdige Organisation fließt, raten wir Ihnen auf entsprechende Spendensiegel zu achten. Alles über Spendensiegel erfahren Sie über die Homepage des Deutschen Zentralinstitutes für soziale Fragen1

Welche Spenden sind für Steuerzahler absetzbar?

Spenden können von der Steuer abgesetzt werden, so hat es der Fiskus beschlossen. Durch den Sonderausgabenabzug fördert der Staat sozusagen spendenerbringende Steuerzahler. Dabei wird zwischen drei Arten unterschieden:2

- Spendenausgaben zur Förderung steuerbegünstigter und gemeinnütziger Zwecke

- Spenden, die in einen Vermögensstock einer Stiftung einfließen sowie

- Zuwendungen, die zugunsten politischer Parteien gespendet werden.

Ausnahmeregelung für Flüchtlingsspenden

Im Grunde sind alle Geld- und auch Sachspenden von der Steuer absetzbar. Das Bundesfinanzministerium unterstützt aufgrund der hohen Spendenbereitschaft der Deutschen Wohltäter in der Flüchtlingshilfe. In einem Schreiben aus dem September 20153 ordnet das Bundesfinanzministerium allen Finanzämtern an, diese gebefreudige Spendenpraxis zu akzeptieren und dementsprechend zu honorieren.

So gelten insbesondere für Spendenmaßnahmen in der Flüchtlingshilfe seit dem 31. August 2015 bis zum 31. Dezember 2015 Ausnahmeregelungen. Diese beziehen sich auf folgende Spenden-Aktionen:

| Ausnahme | Inhaltliche Ausgestaltung |

|---|---|

| Vereinfachter Spendennachweis … | … kann auch genutzt werden für Beträge über einen Betrag von 200 Euro. |

| Nachweiserleichterungen … | … gelten für alle gemeinnützigen Organisationen. |

| Spenden sammeln … | … dürfen alle gemeinnützigen Organisationen. |

| Spenden für Flüchtlinge sind steuerlich als Sonderausgabe absetzbar, … | … die gesammelten Gelder an gemeinnützige Organisationen für Flüchtlingshilfe weiter geleitet werden. Das kann für einen Pool an Vereinen gelten, der sich zusammengetan hat um Spenden für Flüchtlinge auf einem einheitlichen Konto zu sammeln. |

| Arbeitnehmer können einen Anteil ihres Lohnes spenden, wenn … | … der Arbeitgeber diese Spende vom Bruttogehalt des Arbeitnehmers einbehält und ihn unmittelbar an eine gemeinnützige Organisation im Rahmen der Flüchtlingshilfe weiterleitet. Auf diesen Anteil muss der Arbeitnehmer dann keine Lohnsteuer und auch keinen Sozialversicherungsbeitrag entrichten.4 |

| Schenkungssteuerfrei bleiben Schenkungen, die … | … nur zu mildtätigen bzw. wohltätigen Zwecken getätigt wurden. |

Wie berechnen sich Höchstgrenzen für steuerliche Abzüge bei Spendenaufwendungen?

Bis zu einer maximalen Höhe von 20 Prozent aller Jahreseinkünfte kann der Steuerzahler in der Steuererklärung für das letzte Kalenderjahr geltend machen. Dabei spielt es keine Rolle, ob es sich um eine kirchliche, wissenschaftliche oder religiöse Organisation handelt. Wichtig für diese Geltendmachung ist lediglich, dass steuerzahlende Spender mit ihren Sonderausgaben den jährlichen Pauschbetrag von 36 Euro (für Alleinstehende) und 72 Euro (für Ehegatten) übersteigen.

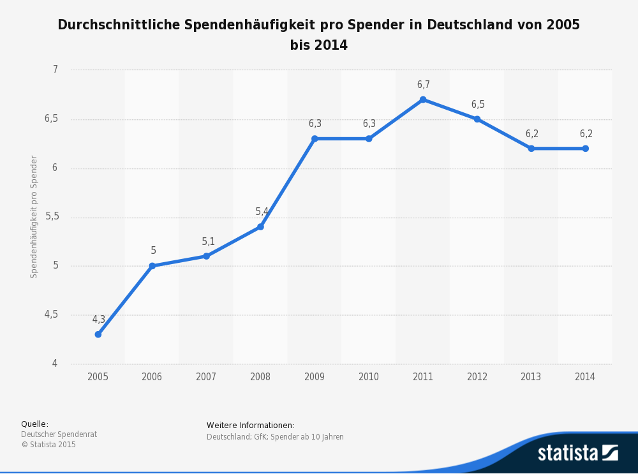

Die Spendenbereitschaft seit 2005 im Vergleich

Unterhalt für Flüchtlinge als außergewöhnliche Belastung absetzen

Unterhaltszahlungen an Bürgerkriegsflüchtlinge können als außergewöhnliche Belastung von der Steuer abgesetzt werden, so sieht es das Bundesfinanzministerium in seinem Schreiben vom 22. September 2015 vor.

Wird ein Bürgerkriegsflüchtling in Deutschland in einer Familie aufgenommen und übernimmt diese für den Zeitraum des Wohnverhältnisses die Unterhaltszahlungen für den Flüchtling, können Ausgaben von der Steuer abgesetzt werden. Der Bürgerkriegsflüchtling muss jedoch offiziell registriert sein und über eine Aufenthalts- oder Niederlassungserlaubnis nach § 23 Aufenthaltsgesetz nachweisen.

Unterhaltszahlungen können i. d. R. nur von der Steuer abgesetzt werden, wenn der Unterhaltszahlende gesetzlich dazu verpflichtet ist, dem Empfänger diesen zahlen zu müssen. Seit dem Jahr 2015 macht das Bundesfinanzministerium in diesem Fall jedoch eine Ausnahme, »[…] wenn Bürgerkriegsflüchtlinge unterstützt werden.«6

Der Unterhaltszahler muss zur Absetzung seiner außergewöhnlichen Belastung jedoch eine Verpflichtungserklärung nach § 68 Aufenthaltsgesetz unterschreiben sowie die Voraussetzung erfüllen, dass er damit die gesamten Kosten für den Unterhalt des betroffenen Flüchtlings trägt.

Außergewöhnliche Belastung gilt auch rückwirkend

Das Schreiben des Bundesfinanzministeriums vom 27. Mai 2015 Az. IV C 5 – S 2285/07/0003 besagt unter anderem, dass die Absetzung außergewöhnlicher Belastungen des Steuerzahlers auch rückwirkend vorgenommen werden können. Rückwirkend ist dies bis zum 1. Januar 2013 möglich.

Höchstbeträge und Beispielrechnung

Für die vergangenen Jahre ab 2013 gelten jedoch unterschiedliche Höchstbeträge. Vor allem sollten Sie stets Belege über alle Ausgaben für die zu unterstützende Person beim Finanzamt vorlegen können.

Haben Sie jedoch einen Flüchtling in ihrem Privathaushalt aufgenommen, erhalten sie den vollen Satz, da der Staat davon ausgeht, dass Unterhaltsaufwendungen entsprechend der Höchstbeträge aufgewendet wurden, entstanden sind.

Exemplarisches Beispiel: Eine Familie nimmt zwei minderjährige Flüchtlinge im eigenen Privathaushalt auf. Die Kinder leben seit dem 1. September 2015 im Haushalt des besagten Pärchens. Davor hat die Familie die geforderte Verpflichtungserklärung ausgefüllt und abgegeben. Der Abzug von Unterhaltsleistungen für die minderjährigen Kinder steht ihnen ab diesem Zeitpunkt zu.

Für das Jahr 2015 sind das ab September 2015 insgesamt vier Monate bis zum Jahresende. Der Höchstsatz wird berechnet, da die Familie die Kinder im Privathaushalt untergebracht hat: dementsprechend gilt für zwei Personen jeweils der Höchstsatz von 8.472 Euro.

Die Familie hat ein zu versteuerndes Gesamteinkommen von 70.000 Euro. Diese jährliche Steuerbelastung inklusive des Solidaritätszuschlages wird dementsprechend um den Betrag von 1.977 Euro liegt.

Der vereinfachte Nachweis

Unter bestimmten Voraussetzungen kann bei der Steuerbescheinigung für das zurückliegende Jahr ein vereinfachter Nachweis für Spenden und Mitgliedsbeiträge bis zu 200 Euro eingereicht werden. Solange es sich um eine »öffentliche Dienststelle« wie eine Universität oder Schule oder andere Bildungseinrichtung handelt, reicht dem Steuerzahler als Nachweis ein Bareinzahlungsbeleg bzw. eine Buchungsbestätigung, d. h. die Spende kann anhand eines Kontoauszuges oder dem Barzahlungsbeleg nachgewiesen werden.

Bei gemeinnützigen Vereinen sieht die Regelung anders aus. Spender brauchen in diesem Fall einen zusätzlichen Beleg. Aus diesem muss hervorgehen, dass die betroffene Einrichtung, der gemeinnützige Verein etc. von der Körperschaftssteuer befreit ist und wie mit der Spende im Folgenden gewirtschaftet wird.

Zusammengefasst kann man sagen, dass die benannte Vereinfachungsregel für »Kleinspenden bis 200 Euro« an gemeinnützige Vereine oder Organisationen die Voraussetzungen der Einkommenssteuerdurchführungsverordnung nach § 50 Abs. 2 erfüllen müssen. D. h.

- Auf dem entsprechenden Beleg, der als Ausdruck vorliegen muss, sollte Name des Spenders, seine Kontonummer und das Datum der Spende vermerkt sein.

- Zusätzlich muss der steuerbegünstigte Zweck angegeben sein, für welchen die Spende aufgewendet wurde.

- Befreiung der Körperschaftssteuer des Vereines, für welchen gespendet wurde.

- Aus dem Beleg muss deutlich hervorgehen, ob es sich um einen Mitgliedsbeitrag oder um eine Spende handelt.

Der Spendenzweck muss auch bei einem Lastschriftverfahren in der Buchungsbestätigung Angaben über den Spendenzweck als auch die Steuerbegünstigung des Vereins enthalten.

Ab dem kommenden Jahr gelten Neuregelungen für die Girokontoeröffnung mit der Einführung des Basiskontos. Die Idee eines Kontos für Jedermann ist nicht neu, nur die Umsetzung war bisher ein Problem. Dementsprechend sind die Banken ab 2016 verpflichtet, jedem Menschen ein Girokonto zu gewähren. Ausgelöst wurde die Diskussion im Zuge der Flüchtlingskrise, einhergehend mit der Überlegung, dass zu einer langfristigen erfolgreichen Integration dieser Zielgruppe auch die Teilhabe am wirtschaftlichen Leben gehört.

Die Spendenbereitschaft der deutschen Bevölkerung

»Die repräsentative Forsa-Umfrage im Auftrag des gemeinnützigen Analyse- und Beratungshauses PHINEO zeigt, dass die gefühlte Spendenbereitschaft höher ist als die tatsächlichen Ausgaben für Spenden.5 Der Befragungszeitraum ist auf den 30.09. bis 2.10.2015 datiert. Aktuell liegt die Spendenbereitschaft der Deutschen bei 21 Prozent. Die Gründe, weshalb nicht in der Flüchtlingskrise gespendet wird, sind unterschiedlich. Ein Großteil gibt an bereits in andere gemeinnützige Vereine oder wohltätige Zwecke Spenden investiert zu haben oder über ein derartiges finanzielles Puffer nicht zu verfügen.

»Die repräsentative Forsa-Umfrage im Auftrag des gemeinnützigen Analyse- und Beratungshauses PHINEO zeigt, dass die gefühlte Spendenbereitschaft höher ist als die tatsächlichen Ausgaben für Spenden.5 Der Befragungszeitraum ist auf den 30.09. bis 2.10.2015 datiert. Aktuell liegt die Spendenbereitschaft der Deutschen bei 21 Prozent. Die Gründe, weshalb nicht in der Flüchtlingskrise gespendet wird, sind unterschiedlich. Ein Großteil gibt an bereits in andere gemeinnützige Vereine oder wohltätige Zwecke Spenden investiert zu haben oder über ein derartiges finanzielles Puffer nicht zu verfügen.

Wenn auch Sie gerne etwas für einen allgemeinnützigen Verein spenden möchten, finden Sie ein paar seriöse Vereine und Organisationen in der nachstehenden Tabelle. Anbei raten wir Ihnen für mehr Informationen einen Blick auf das Register gemeinnütziger Vereine zu werfen, die Ihnen das Deutsche Zentralinstitut für soziale Fragen zur Verfügung stellt.

| Gemeinnütziger Verein | Website |

|---|---|

| Bundesverband für körper- und mehrfachbehinderte Menschen e.V. (BVKM) | Zur Website |

| Arche noVa – Initiative für Menschen in Not | Zur Website |

| Ärzte ohne Grenzen e. V. | Zur Website |

| Welthungerhilfe | Zur Website |

| Das Deutsche Rote Kreuz | Zur Website |

| Support International e. V. | Zur Website |

| Syienhilfe – Humanitäre Hilfe für Syrien | Zur Website |

Weiterführende Literatur und Links

1 Deutschen Zentralinstitut für soziale Fragen – Spendenliste

2 Finanztip, 30.09.2015

3 Zum Schreiben des Bundesfinanzministeriums vom 22. September 2015

4 WirtschaftsWoche 50, 4.12.2015, S. 101 „Spenden für Flüchtlinge“

5 Auswertung Forsa-Umfrage zu Spendenbereitschaft für Flüchtlinge

6 Stiftung Warentest, Steuerliche Fragen

Bildnachweis: © K.-U. Häßler – Fotolia.com, © Comugnero Silvana – Fotolia.com, © Statista